Qué hacer durante un mercado a la baja

No eres el único que piensa que administrar los ahorros para la jubilación en un mercado a la baja es un desafío. De hecho, quizá te veas tentado a hacer cambios de inmediato con la esperanza de proteger tus inversiones. Actuar demasiado rápido puede llevarte a tomar decisiones contrarias a tus objetivos, e incluso hacer que no los alcances. Ten en cuenta la siguiente información antes de realizar cualquier movimiento.

¿Qué significa un mercado volátil?

La volatilidad del mercado hace referencia a cuando los distintos grupos de acciones o bonos cambian rápidamente de precio (suben o bajan) en un período relativamente corto.

Menor volatilidad

se refiere a cuando el cambio en los precios es más lento, menos significativo y se produce durante un período más largo.

Mayor volatilidad

se refiere a cuando el cambio en los precios es más rápido, más significativo y se produce en un período más corto. Los cambios rápidos de precio pueden afectar el valor de tu cartera de jubilación.

¿Qué significa un mercado bajista?

Un mercado bajista es cuando la bolsa de valores atraviesa un período sostenido de caídas en los precios. De hecho, normalmente hace referencia a una situación en la que los precios de los valores caen un 20 % o más con respecto a su máximo histórico más reciente. Un mercado bajista no garantiza que haya una recesión y las correcciones del mercado siempre han sido temporales. Una recesión ocurre cuando la economía estadounidense tiene 6 meses consecutivos de crecimiento negativo.

¿Cómo el mercado puede afectar tu cartera de jubilación?

Ya sea que te encuentres en medio de un mercado volátil, un mercado bajista o una recesión, el valor de tu cartera de jubilación podría verse afectado de manera significativa. No es fácil ver que el total de la cuenta sube y baja, o continúa bajando temporalmente durante un tiempo. Pero esto es algo normal en las inversiones bursátiles. De hecho, los mercados de acciones y bonos de EE. UU. han tenido períodos de mayor volatilidad a lo largo de toda su historia.

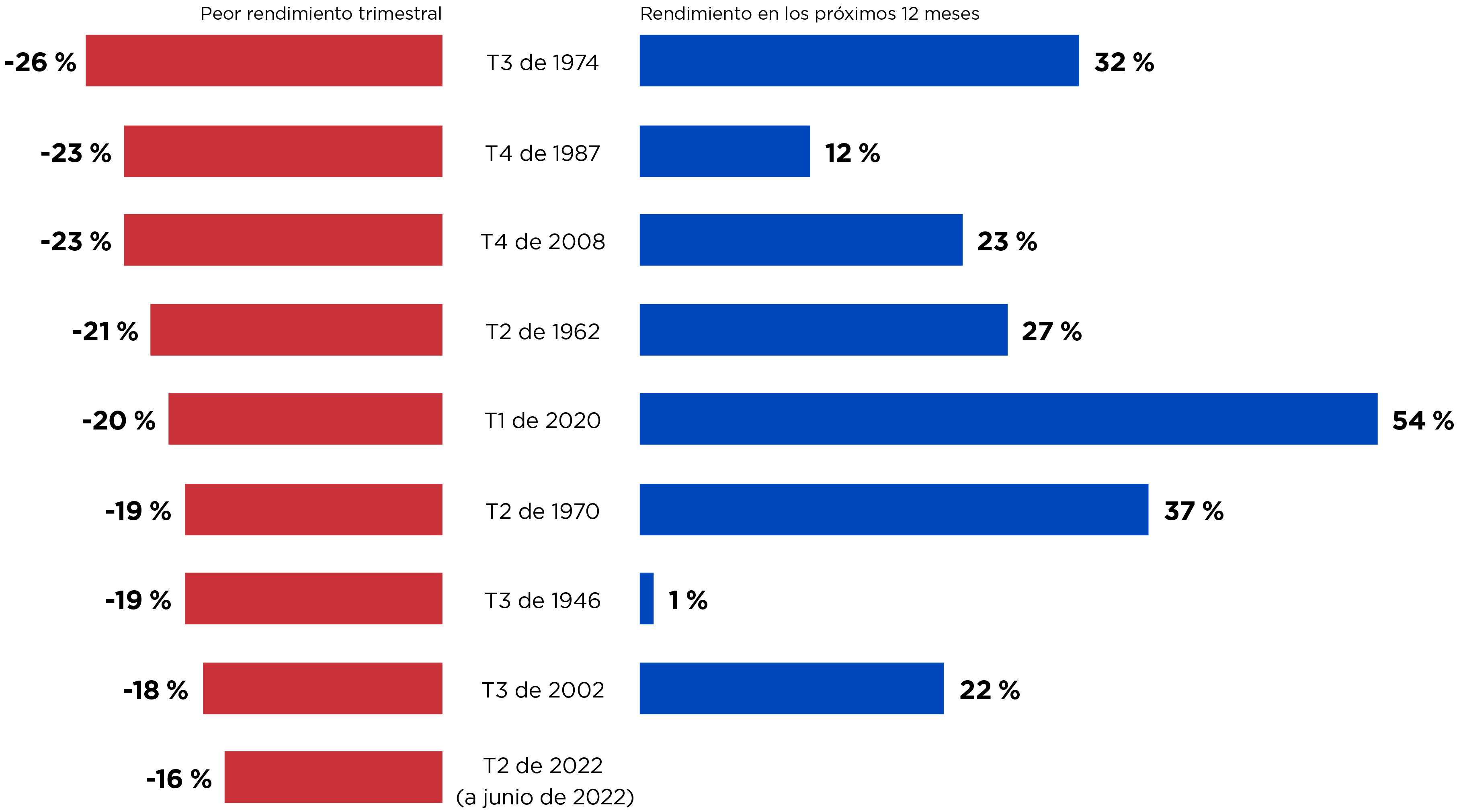

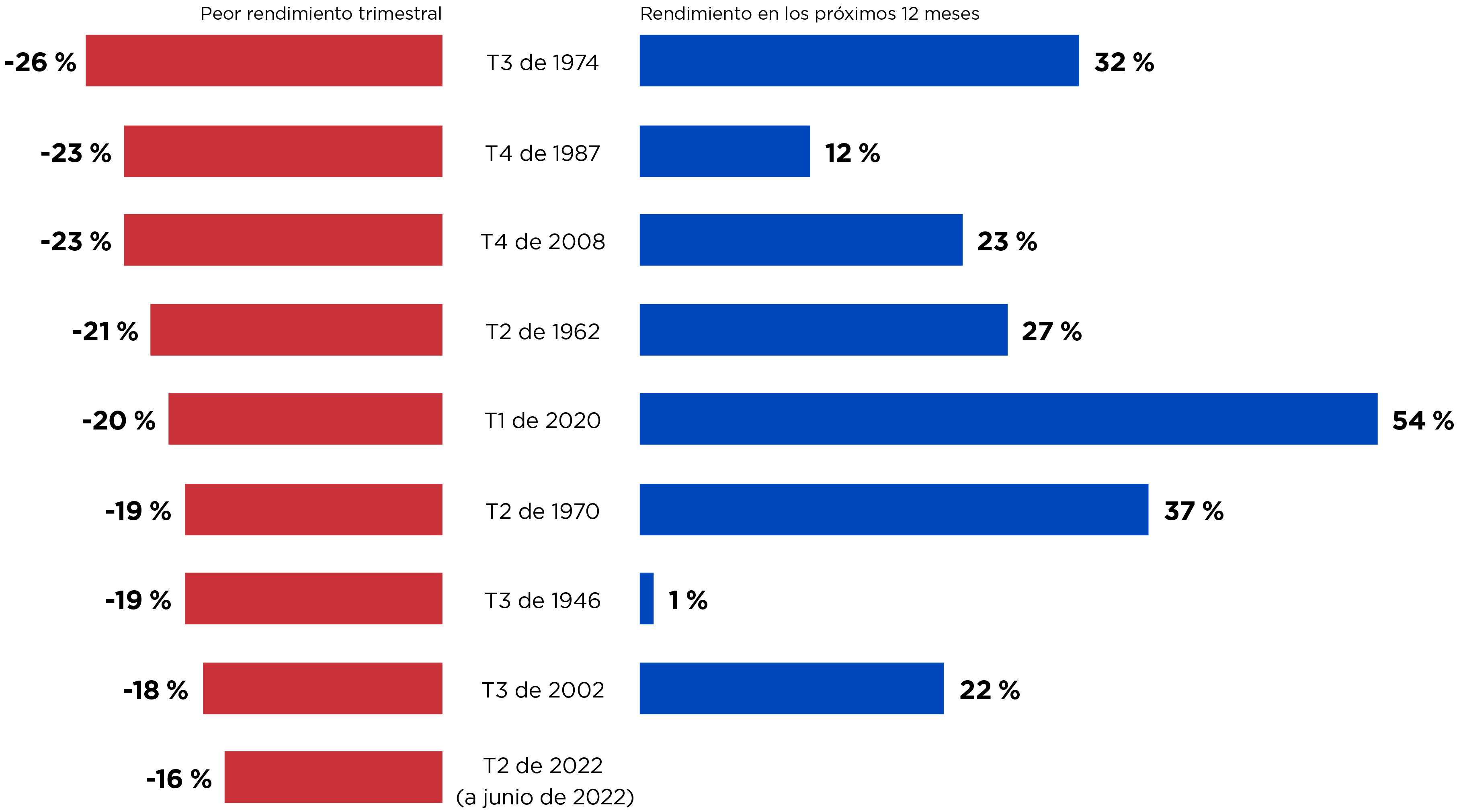

Rendimiento del índice S&P 500® después de graves pérdidas trimestrales De 1945 al presente

Fuente de información del gráfico: FactSet Research Systems, Equipo de Inteligencia Competitiva de Nationwide IMG

Te estarás preguntando: "Pero ¿qué tan malas serán mis pérdidas en el mercado actual?" Como se ve en el gráfico anterior, el segundo trimestre de 2022 puede ser el noveno peor trimestre para el índice S&P 500 desde la Segunda Guerra Mundial. Sin embargo, en los períodos de 12 meses posteriores a trimestres a la baja en el pasado, el índice bursátil de referencia aumentó en un promedio del 26 %.

Esto demuestra por qué los inversores deben ignorar los ruidos del mercado a corto plazo y concentrarse en su estrategia de inversión a largo plazo.

Consejos sobre qué hacer en un mercado a la baja

Lee estos 5 consejos antes de decidirte a actuar en un mercado a la baja:

1. Resiste la tentación de hacer "algo" de inmediato

No dejes que las fluctuaciones del mercado, por sí solas, te hagan cambiar de inversión. Recuerda que los años malos, generalmente, se compensan con años buenos.

2. Mantén la calma en los altos y, sobre todo, en los bajos

Asegúrate de moderar tus expectativas de crecimiento. Tu asignación de activos debe basarse en las expectativas de rendimiento necesarias para alcanzar determinadas metas y objetivos. Si tu cartera incluye acciones, los mercados a la baja ya están contemplados en tus expectativas de rendimiento a largo plazo.

3. Ve la oportunidad que ofrecen las pérdidas del mercado

Si continúas invirtiendo regularmente durante un mercado a la baja, a menudo podrás comprar más inversiones de tu preferencia con la misma cantidad de dinero que antes. El objetivo debe ser resistir durante el mercado a la baja para poder beneficiarte en el repunte.

4. No revises tu cartera con mucha frecuencia

Revisar las asignaciones y hacer los cambios necesarios periódicamente es inteligente, pero hacerlo con mucha frecuencia puede llevarte a tomar decisiones apresuradas que afecten tus ganancias.

5. Olvídate de las pérdidas a corto plazo anteriores

No te mortifiques por el valor que tenía tu cartera en el momento de su máximo más reciente. A menos que vendas inversiones o retires fondos, las "pérdidas" son solo en papel. Históricamente, con las inversiones a largo plazo hay mucho tiempo para que el mercado se recupere.

Desde luego, siempre debes tener en cuenta que invertir conlleva riesgos, incluida la posible pérdida de capital.